被融创放弃的金科股份:通过少数股东权益进行利润操纵

一向喜欢买买买的孙宏斌,今年势必要开启卖卖卖。

孙宏斌在近日的融创业绩会上表示,今年融创需要优化资产结构,卖掉酒店、商业甚至一些乐园资产。而业界万万没想到是,融创优先处理的资产瞄准了持有的金科股份。

4月14日晚间,金科股份公告称,红星家具集团有限公司全资子公司广东弘敏企业管理咨询有限公司,通过协议转让的方式,以每股单价8元受让天津聚金物业管理有限公司持有的金科股份11%股权。天津聚金系融创中国子公司,通过本次股权转让,融创顺利套现近47亿元。

对此,更多的财经媒体将此次股权转让事件解读为——融创与金科之间历经4年的“股权之争”迎来破局并划上句点。

就在不久前,金科刚出了2019年年报。在一片艰难求生的声音中,金科显得格外意气风发。既不像万科一样藏利润,也不像绿城一样没利润,财报数字看起来一片风光大好。但有财务专家却对金科财报有另一番解读。

对金科股份没兴趣,

还是融创有其他打算?

4月14日,金科股份发布公告,红星家具集团有限公司全资子公司广东弘敏企业管理咨询有限公司(以下简称“广东弘敏”),通过协议转让的方式,以每股单价8元受让天津聚金物业管理有限公司(以下简称“天津聚金”)持有的金科股份11%股权。

天津聚金系融创中国子公司,据华泰证券估算,融创系增持均价为4.79元/股左右,且增持以来未曾减持。以此计算,融创系增持金科的总成本约为75亿,如果按金科最近一个交易日收盘价计算,目前融创系仍持有的9.8亿股对应价值约为80亿左右。这意味着,撇除分红收入,融创系自2016年入股金科以来,浮盈超过50亿,回报率达70%。

此前,在融创的线上业绩会中,融创董事长孙宏斌表示,“今年的并购机会肯定比往年大很多,我们内部把它定义成洗盘年,远远超过任何一轮机会。”

孙宏斌还强调,处置资产是比较坚决的事情:

“会在价格合适的时候卖掉一些,目前文旅城大部分都在一二线城市,主要就是要卖掉资产,交易对象不会是投资机构和基金机构,我们会卖掉一些酒店、商业和乐园。”

但令金科没想到的是,大股东之一的融创“甩卖”的竟然是自己的股份。消息一出,投资者们也是一头雾水:

接近实控金科股份的融创中国,为何主动丢弃这一机会?是对金科股份的未来感到紧张,还是融创中国在为其他更好的机会作准备?

要知道,以前的融创对金科其实是有野心的,且这个野心始于2016年。当年2月,金科股份修改45亿元定增方案,发行价格调整为不低于3.68元/股,并进行不限额竞价增发。9月,融创子公司天津聚金以40亿元认购公司16.99%股份(最新总股本),入股成为金科第二大股东。

此后的2016年11月至2019年3月,融创又通过子公司天津润泽、天津润鼎分别累计增持至总股本的3.02%和9.34%。截至此次股权转让之前,融创合计持有金科29.35%股权,逼近金科实控人黄红云及其一致行动人的29.98%

金科的控制权危机就此爆发。此后,融创系多次在金科董事会、股东大会上投反对票,双方的交锋一直以来都备受市场关注。董事长蒋思海在业绩会上也表示,融创作为股东董事,在某一个阶段对公司正常生产经营、预案的表决等带来了不利的影响,特别是金融机构和监管机构也比较担心。

在昨日(15日)金科股份2019年业绩说明会上,蒋思海对融创的减持表示,

“融创出于自身财务投资的考虑进行减持,公司表示理解,特别高兴的是作为股东,融创在股票上获得了较好的利润和收益。”

而对于红星家具集团的加入,蒋思海则称,红星将与金科在商业方面形成优势互补,“欢迎红星成为股东,所有投资金科股份的股东我们都欢迎。”

至此,黄红云仍是金科股份实控人,融创与金科之间长达4年的“股权之争”终于划上了句点。

解读金科股份2019年年报:

漂亮财报下,捉襟见肘

通常情况下,厉害的大神也极少提前交卷,平时再得瑟的人,面对重要大考也会细细检查。

但金科不走寻常路。

金科2019年年报比原计划提前一周公布了 。

在一片艰难求生的声音中,金科显得格外意气风发。既不像万科一样藏利润,也不像绿城一样没利润,财报数字看起来一片大好。

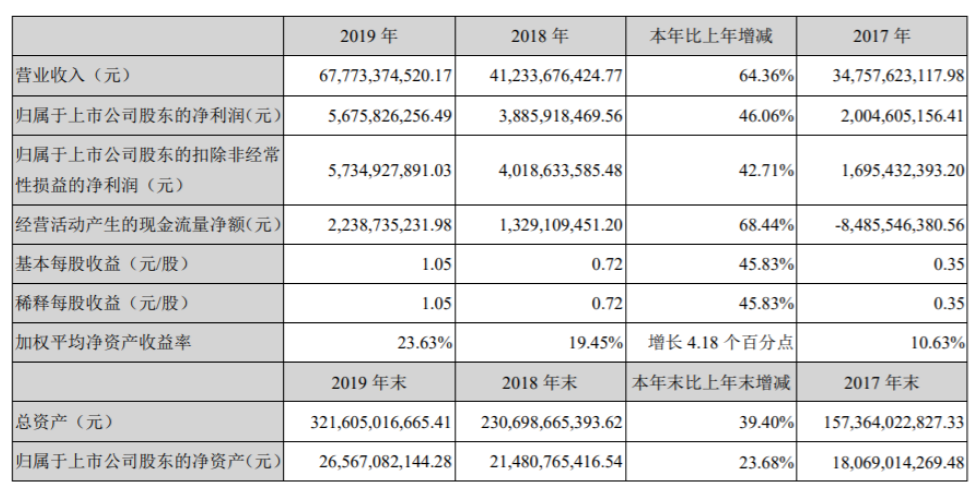

那么,金科的实际成绩到底怎样呢?著名财税专家马靖昊指出了金科2019年报中可能存在的问题:

一、历史收入增速波动大,可能存在对部分项目的依赖过大风险

本期(指2019年,下文同)营业收入增速64.36%,增速非常高。但从以往的业绩表现看,金科的收入增速不是很稳定,波动性较大。比如:2011年收入高增长73.94%,2012年大幅回落至4.89%;2013年收入高增长55.28%,2014年大幅回落至7.80;2016年收入高增长66.17%,2017年又大幅回落至7.82%。

因此,从历史业绩表现看,该公司存在一年高增长,后一年又低增长的情况。说明公司的收入增长可能存在对单个或部分项目依赖较大的风险,也侧面反映该公司项目的储备和开发情况还不具备长期平衡收入增速的能力。

二、盈利能力在同行业中处于中下水平

本期毛利率28.84%,与2018年度大致相当。本期万科毛利率36.25%,申万二级房地产开发行业毛利率中值为33.55%。该公司毛利率与行业龙头有差距,也低于行业平均水平。由此可见,金科整体盈利能力在行业中处于中下水平。

另外,金科期间费用率为11.11%,而万科本期期间费用率仅有7.01%,说明金科的费用投入效益与行业龙头相比还有差距。

三、少数股东权益藏猫腻,存在通过少数股东权益进行利润操纵的行为

一般来讲,少数股东的净资产收益率远高于母公司股东的净资产收益率,说明少数股东占了便宜,反之,少数股东的净资产收益率远低于母公司股东的净资产收益率,则少数股东吃了亏。我们计算分别计算了万科A和金科股份2017年至2019年的少数股东摊薄净资产收益率和归属母公司股东摊薄净资产收益率,结果如下:

可见,2017年至2019年,万科A归属母公司股东权益和少数股东权益的盈利情况是差不多的,我们可以理解为万科的少数股东权益主要是正常的合作开发项目造成的。

反观金科股份,2017年归属母公司股东权益和少数股东权益的盈利能力相近,其摊薄净资产收益率都在10%左右。但是该公司2018年至2019年的归属母公司股东的摊薄净资产收益率分别为16.76%、20.74%,而少数股东竟然只有少的可怜的0.92%和2.75%。

换句话说,金科股份的少数股东2017年后就只是陪归属母公司股东玩一玩,几乎不赚钱,有这么好欺负少数股东吗?

我们再看一组更为清晰的数据对比,该公司2017年少数股东权益余额仅25.97亿元,到了2018年度大幅跃升至145.9亿元,是2017年的5.62倍,2019年度继续升至247.8亿元。但是2018年归属于少数股东损益1.346亿元,不仅没有同比增多,反而比2017年度的少数股东损益2.808亿元少了1倍多。

根据以上数据,初步判断金科股份存在通过少数股东权益进行利润操纵。

四、加权净资产收益率藏有猫腻

金科2018年和2019年度的加权净资产收益率看似很高,但实际上也藏有猫腻。以2018年为例,2018年该公司公告的加权净资产收益率为19.45%,比2017年度高出近9个百分点,但实际上这是由于少数股东权益的大幅增加导致净资产收益率的提高,主要玩的还是数字游戏。

根据《公开发行证券公司信息披露编报规则第 9 号——净资产收益率和每股收益的计算及披露》(2010年修订) ,上市公司披露的加权平均净资产收益率的计算是要扣除少数股东权益和少数股东损益的。由于该公司少数股东权益大增,但是少数股东损益却同比减少,导致分母相对大幅减少的同时,分子相对同比增加,进而导致加权平均净资产收益率的大增。

我们计算了该公司2017年至2019年的所有股东简单加权净资产收益率(2*净利润/(期初股东权益+期末股东权益)),分别为10.18%、13.37%、14.14%,三年的简单加权净资产收益率没有相差很大。综合情况看,该公司近两年的盈利能力提高幅度远没有该公司公布的那么高。对比同行万科所有股东简单加权净资产收益率21.78%,金科股份的盈利能力是很一般的。

五、可能存在明股实债情况

有息负债率的下降伴随着少数股东权益的大幅上升,可能存在明股实债情况。同时,我们注意到金科2017年至2019年的有息负债规模分别为683亿元、814.1亿元、986.9亿元,有息负债率分别为42.85%、35.29%、30.69%,有息负债率呈现逐渐下降的趋势。

但是该公司2018年和2019年的少数股东权益分别同比大幅上升461.58%、69.92%。有息负债率的下降伴随着少数股东权益的大幅上升,初步判断该公司可能存在明股实债的情况,也即可能存在将表内的负债转移至表外,美化公司资产负债表。

我们看到本期万科的有息负债率仅有15.03%,和金科股份营业收入规模相近的新城控股本期有息负债率14.69%。相比之下,金科股份高达30.69%有息负债率还是非常高的。如果金科股份还存在一些明股实债的情况,那么该公司的实际有息负债率还会更高。

本期账面货币资金余额359.86亿元,短期有息负债327.69亿元,短期有息负债货币资金覆盖率为109.81%,勉强能够覆盖。万科和新城控股的短期有息负债货币资金覆盖率分别为173.1%、261.95%,均远高于金科股份。这说明与同行相比,金科股份的短期债务风险更大。

如果考虑明股实债的表外债务,则金科股份的资金链可能会比较紧张。另外,如果确实存在明股实债的情况,也间接印证了金科股份更容易通过少数股东权益进行利润操纵。

*来源:深蓝财经综合自新浪财经、中华网财经、智趣财经社、马靖昊说会计、网易房产等。

相关新闻